Acerca de DAI

DAI es una stablecoin algorítmica emitida por un protocolo basado en Ethereum, MakerDAO. Para mantener su valor estable en relación con el dólar estadounidense, DAI stablecoin se basa en la garantía de criptomoneda almacenada en los contratos inteligentes del protocolo Maker. A diferencia de muchas de sus homólogas stablecoin, que se emiten y controlan de forma centralizada, DAI destaca por ser el token nativo del Protocolo Maker.

El proceso de colateralización de DAI la diferencia significativamente de otras stablecoins. Mientras que muchas stablecoins se garantizan con una sola moneda fiduciaria o criptomoneda, DAI tiene la capacidad de aprovechar una variedad de criptomonedas como garantía.

Inicialmente, el Protocolo Maker solo admitía Ether como garantía. Sin embargo, en noviembre de 2019, el protocolo se expandió para incluir otros criptoactivos, estableciendo el sistema DAI multicolateral que prevalece hoy en día. La comunidad MakerDAO continúa agregando nuevas opciones de colateral a través de un proceso de votación.

El protocolo Maker implementa un sistema de doble token. La primera, Dai, es una stablecoin respaldada por garantías. En segundo lugar, está MKR, un token de gobernanza que faculta a las partes interesadas para gestionar DAI. Los titulares de MKR son responsables de establecer la tasa de ahorro de DAI (DSR) y actúan como garantes de DAI. En caso de caída del sistema, sus fichas MKR pueden ser liquidadas. Esta estructura motiva a los garantes a supervisar la funcionalidad del sistema DAI y sus tokens colateralizados.

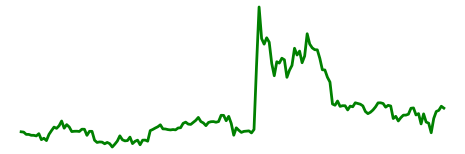

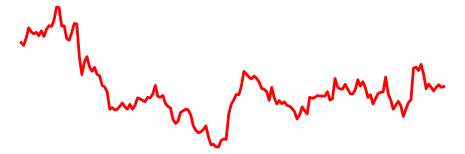

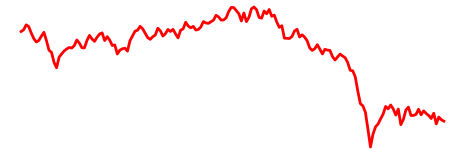

Precio del DAI

El precio actual de DAI es de 0,999627 USD con una capitalización de mercado de 4.597.752.475 USD. Tiene un suministro circulante de 4 599 466 593 monedas DAI sin suministro máximo.

DAI se puede comprar en una variedad de intercambios centralizados y descentralizados incluyendo OKX, Bitrue, Bybit, Binance, Uniswap, SushiSwap y muchos más.

¿Cómo funciona DAI?

DAI surgió como la stablecoin pionera en reconocer y aceptar activos digitales como garantía. Esto fue posible gracias a la implementación de un modelo sobrecolateralizado, que permite a los usuarios pedir prestado DAI contra otros activos basados en Ethereum.

La tasa a la que esto ocurre se determina por votación dentro de la comunidad MakerDAO y puede fluctuar en función del activo específico. A pesar de esta variabilidad, el modelo sigue siendo atractivo para una gran parte de los usuarios de DeFi, ya que obtienen un activo estable con el que apalancarse en sus estrategias de negociación sin verse obligados a renunciar a sus tenencias.

Los activos de garantía se alojan de forma segura dentro de contratos inteligentes conocidos como Maker Vaults durante la duración del préstamo. Se crea una bóveda única para cada tipo de activo respaldado. Una vez cerrada, la cámara genera una cantidad determinada de DAI a cambio de la garantía, que se transfiere directamente al usuario. Para reclamar la garantía, el usuario debe saldar su deuda junto con una tasa de estabilidad, que siempre se paga en DAI. El cierre de la bóveda hace desaparecer todos los tokens DAI que respaldaba.

Estas Maker Vaults operan sin custodia, lo que significa que los usuarios interactúan directamente con ellas a través de contratos inteligentes. El Protocolo Maker no posee ningún activo almacenado en sus bóvedas. Este modelo proporciona flexibilidad de préstamo dentro del sistema MakerDAO. Por ejemplo, una recuperación parcial de la garantía es posible mediante la devolución de una cierta cantidad de DAI. A la inversa, el propietario de la cámara acorazada puede añadir más garantías para adquirir stablecoins adicionales o como medida preventiva para evitar una posible liquidación.

Los contratos inteligentes del Hacedor utilizan varios mecanismos para estabilizar el valor de la criptomoneda en torno a su vinculación con el dólar estadounidense. Esto incluye la dependencia de "Keepers" - participantes de terceros, a menudo automatizados, que compran DAI cuando cae por debajo de su objetivo de 1 dólar y lo venden cuando supera el objetivo de 1 dólar. Este arbitraje constante ejerce una presión continua sobre el precio de la stablecoin, garantizando que se mantenga dentro de una banda estrecha.

Maker también emplea cuatro tipos de subastas para estabilizar el precio de mercado de la stablecoin:

Subastas Colaterales - el protocolo presenta activos de cuentas liquidadas para su venta a la base de usuarios más amplia de la plataforma, restando una penalización.

Subastas Colaterales Inversas - si en las subastas colaterales se puja por más tokens de los necesarios para cubrir las deudas del propietario de una Bóveda liquidada, el exceso se devuelve al propietario original.

Subastas de Deuda - en situaciones en las que no hay suficientes compradores en una subasta de garantía, el protocolo vende MKR (criptodivisa del Creador) recién acuñada a los usuarios de la plataforma.

Subastas de excedentes - cuando las tasas de estabilidad acumuladas por el sistema alcanzan un determinado umbral, los tokens excedentes se venden a los usuarios a cambio de MKR, que posteriormente se quema.

¿Para qué se utiliza DAI?

El objetivo fundamental de la stablecoin DAI es funcionar de forma análoga a la moneda tradicional. Al vincularse al dólar estadounidense, DAI se esfuerza por alcanzar una equivalencia digital que la convierte en una opción popular en el comercio de pares en criptointercambios.

DAI sirve principalmente como representación de un activo de valor estable y fácilmente intercambiable en el ámbito de las transacciones digitales. Esto hace que sea una opción atractiva para los usuarios de criptodivisas que, en lugar de comprar o vender otros tokens con USD en los intercambios, pueden optar por intercambiar la stablecoin por otras criptodivisas debido a su facilidad de uso.

Más allá de esto, DAI puede servir como garantía para préstamos en protocolos de préstamo descentralizados o depositarse en fondos de liquidez en protocolos. Dentro del propio ecosistema Maker, DAI se utiliza para liquidar préstamos, pagar la tasa de estabilidad y participar en subastas de deuda.

Gestión

Fundada en 2014, MakerDAO es la creación del empresario danés Rune Christensen y Wouter Kampmann. Más tarde se les unió el desarrollador de contratos inteligentes e inversor Mariano Conti, reforzando aún más la solidez del proyecto.

La gobernanza de MakerDAO se caracteriza por un marco democrático en el que las decisiones sobre la plataforma, incluidos MakerDAO, el Protocolo Maker y DAI, se someten a votación de los titulares de MKR. La influencia del voto de un individuo corresponde a la cantidad de tokens Maker que posee.

A lo largo de su historia, MakerDAO ha atraído importantes inversiones. En 2017, Andreesen Horowitz, Polychain Capital, entre otros, compraron aproximadamente 12 millones de dólares en MKR del Fondo de Desarrollo de MakerDAO. Un año después, en septiembre de 2018, Andreesen Horowitz invirtió aún más en el proyecto, adquiriendo un 6% adicional del suministro total de MKR por 15 millones de dólares. Esta inversión reforzó significativamente la valoración del proyecto, elevándola a unos 250 millones de dólares.