Что такое криптокредит и 10 лучших платформ для криптокредитов

Ознакомьтесь с топ 10 платформами для криптовалютного кредитования в нашем подробном гайде. Узнайте, как устроено криптовалютное кредитование, оцените его преимущества и риски.

Что такое кредитование в сфере криптовалют?

Криптовалютное кредитование стало ключевым элементом экосистемы Веб 3.0, получив широкое распространение на многих криптовалютных биржах и платформах. В рамках этой услуги инвесторы размещают свои криптовалюты на специализированных платформах. Взамен платформы предоставляют эти активы в долг другим пользователям, получая проценты.

Платформы криптокредитования выступают в роли связующего звена между кредиторами и заемщиками. Кредиторы размещают свои криптоактивы на счетах, приносящих высокие проценты, тогда как заемщики могут получать займы через эти платформы. Эти платформы используют вложенные криптоактивы для финансирования займов и регулирования процентных ставок как для займов, так и для вкладов, поддерживая тем самым свою чистую процентную маржу. Для получения криптовалютного займа заемщики обязаны предоставить в залог свои криптоактивы в обмен на ликвидные активы.

Эта модель выгодна всем участникам: кредиторы получают доход в виде процентов на свои вложения, заемщики имеют доступ к ликвидным средствам или активам без необходимости обращения к традиционным финансовым организациям, а кредитные платформы зарабатывают, взимая комиссии за услуги с заемщиков.

Криптокредитование доступно как на централизованных, так и на децентрализованных платформах, при этом его основные принципы одинаковы в обоих случаях. В основном, процесс кредитования криптовалютами аналогичен традиционному банковскому кредитованию, однако транзакции осуществляются на основе криптоактивов или фиатных валют.

Как работает криптокредитование?

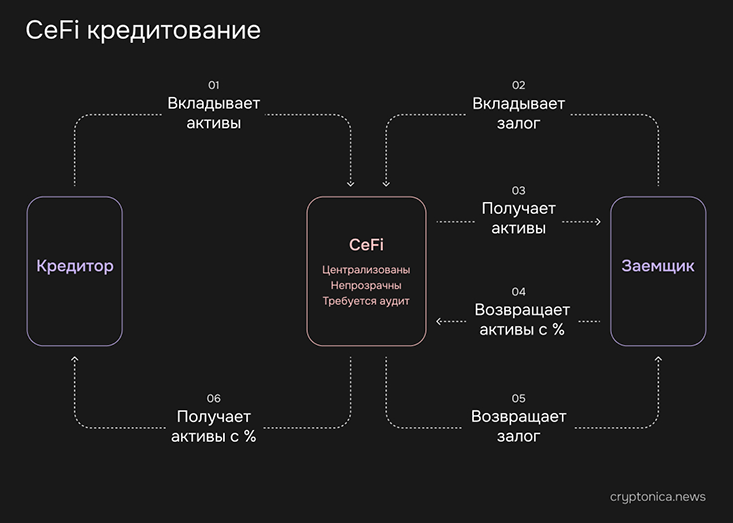

В процессе криптокредитования ключевую роль играют три участника: кредитор, заемщик и криптоплатформа, поддерживающая криптокредитование.

С одной стороны, есть владелец криптовалюты (кредитор), желающий выдать свои активы в заем под регулярный процентный доход. С другой стороны — заемщик, стремящийся получить доступ к этим средствам, предоставляя что-то в залог на определенную сумму. Заемщик также обязан уплачивать проценты и, в конечном счете, возвращать всю сумму займа. Все эти процессы контролируются платформой для кредитования криптовалют.

Такие платформы можно разделить на две основные категории: децентрализованные и централизованные. Оба вида предлагают возможности получения займов под высокие процентные ставки.

Обычно размер криптовалютного займа определяется как процент от стоимости предложенной в залог криптовалюты. Это соотношение займа к стоимости залога (LTV) является критически важным показателем в криптовалютном кредитовании. Оно рассчитывается как отношение суммы займа к стоимости залога, выраженное в процентах.

Например, если вы предоставляете криптовалюту на сумму $10,000 в залог и получаете заем в размере $5,000, соотношение LTV составит 50%. Чем ниже соотношение LTV, тем меньше риск для кредитора, так как это обеспечивает защиту от волатильности криптовалютного рынка. Заемщикам обычно необходимо поддерживать определенное соотношение LTV на протяжении всего срока займа.

Централизованные платформы кредитования криптовалют (CeFi)

Централизованные платформы криптокредитования работают по принципу традиционных финансовых учреждений, но в области криптовалют. Пользователи вкладывают свои криптоактивы на эти платформы, которые затем предоставляют их в долг заемщикам. Платформа выступает в роли посредника, управляя процессами кредитования и займов. Централизованный характер этих платформ означает, что они контролируют депонированные активы пользователей и несут ответственность за безопасность и надлежащую работу платформы.

Пользователи, вкладывающие свои криптовалюты, обычно получают доход в виде процентов, ставки которых определяются платформой на основе различных факторов, таких как рыночный спрос и тип актива. Заемщикам требуется пройти процесс KYC (знай своего клиента) и предоставить залог, обычно в криптовалюте, стоимость которого часто превышает сумму займа, чтобы уменьшить риск для платформы.

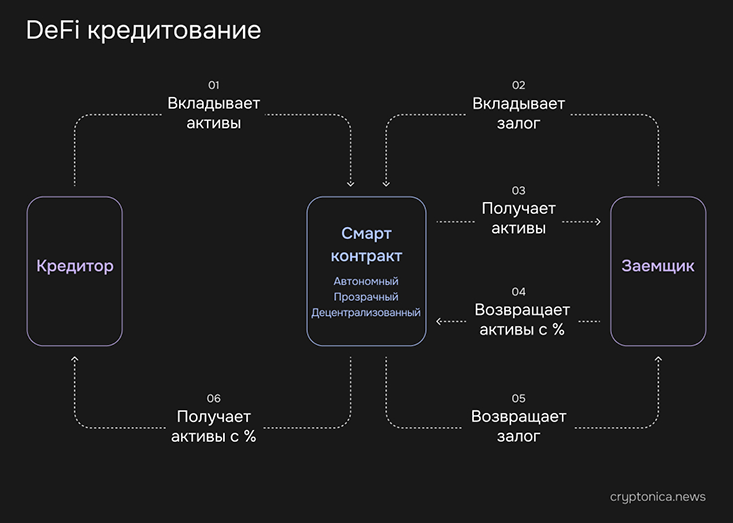

Децентрализованные платформы кредитования криптовалют (DeFi)

Децентрализованные платформы кредитования основаны на принципах Децентрализованных Финансов (DeFi) и применяют блокчейн-технологии для упрощения процедур кредитования и займов без участия централизованных органов. На этих платформах смарт-контракты автоматически управляют условиями, исполнением и обеспечением кредитования и займов.

В рамках DeFi-протоколов кредитования процесс предоставления и получения займов происходит через так называемые кредитные пулы, которые являются аналогом кредитных отделов традиционных банков.

В этих системах смарт-контракты собирают активы от множества кредиторов и направляют их заемщикам. Как и в случае с традиционным банковским кредитованием, где требуется предоставление залога, в DeFi-системах также необходим залог. Однако, в отличие от обычного банковского займа, где залогом служат физические активы, в DeFi-системах в качестве залога используются криптовалютные активы.

Топ 10 платформ для криптокредитования

Существует множество платформ для кредитования в сфере криптовалют, как централизованных, так и децентрализованных, которые стали популярными благодаря своим функциональным возможностям, надежности и широкому спектру предлагаемых услуг. Вот список некоторых из наиболее распространенных и популярных платформ в каждой из категорий.

Децентрализованные платформы (DeFi)

Aave

Источник и правообладатель: © Aave

Список платформ криптовалютного кредитования был бы странным без упоминания Aave — ведущего децентрализованного протокола кредитования криптовалют. Aave предлагает как стабильные, так и переменные процентные ставки. Заемщики могут выбирать между ними в зависимости от своих предпочтений и рыночных условий. Стабильные ставки обеспечивают предсказуемость дохода, в то время как переменные могут колебаться в зависимости от спроса на рынке.

С точки зрения кредитования, каждый токен, предоставленный на Aave, приносит доход, за исключением самого токена Aave, при этом большинство доходов варьируется от менее 1% до 2.5%. Платформа устанавливает ставки, исходя из баланса спроса и предложения, при этом депонированные токены поступают в общий пул. С увеличением спроса на кредиты растет и доходность для кредиторов по этим токенам.

Уникальной особенностью Aave является флеш-заем, который позволяет пользователям брать в долг средства без залога, при условии, что заем берется и погашается в рамках одного транзакционного блока.

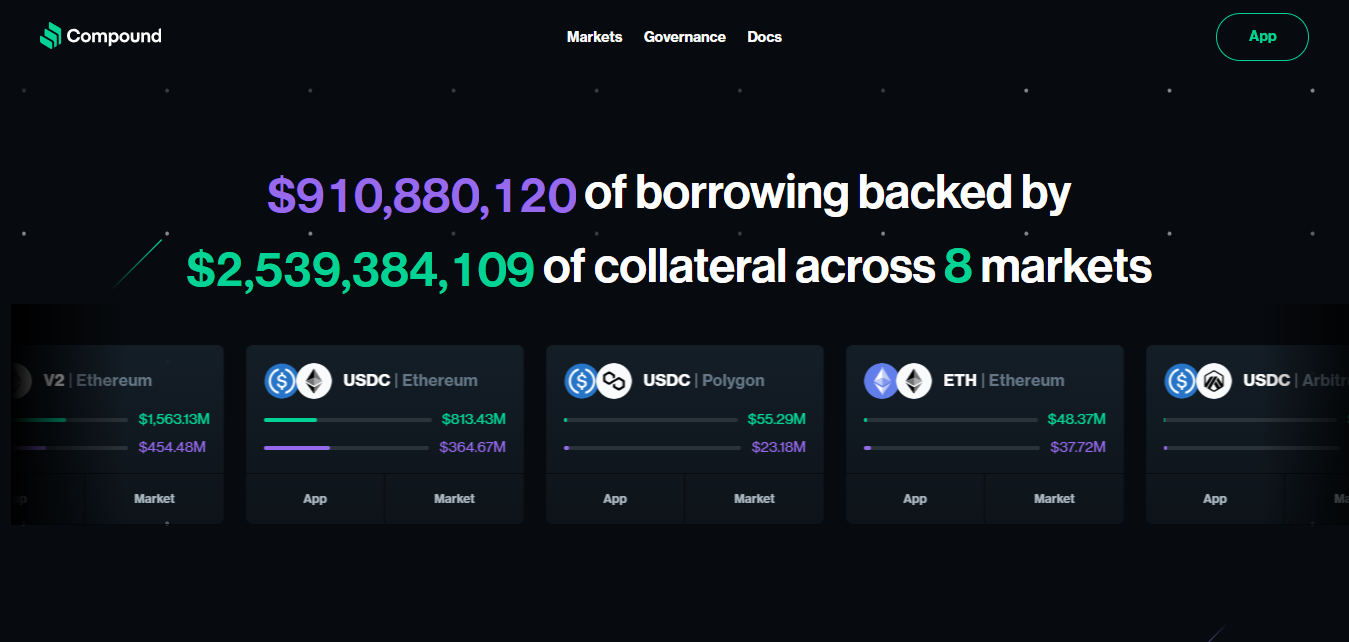

Compound Finance

Источник и правообладатель: © Compound Finance

Compound — еще один ключевой игрок в области DeFi, предлагающий децентрализованные услуги кредитования и займов.

Compound алгоритмически корректирует процентные ставки в зависимости от спроса и предложения в рамках протокола. Кредиторы вносят свои активы в пулы предложения, из которых заемщики могут брать займы, при этом процентные ставки колеблются в зависимости от степени использования пула.

Когда пользователи вкладывают активы в Compound, они получают взамен cTokens. Эти cTokens представляют долю кредитора в пуле и накапливают проценты со временем. Эти cTokens можно использовать или обменивать независимо от основного актива.

Compound оказал значительное влияние в мире DeFi, особенно в популяризации концепции майнинга ликвидности, при которой пользователи зарабатывают дополнительные токены (в данном случае, токены управления COMP) помимо обычных процентов за предоставление и использование активов.

Alchemix

Источник и правообладатель: © Alchemix

Alchemix занимает особое место в мире DeFi благодаря своему инновационному подходу к кредитованию и механизмам погашения долгов. Главной особенностью Alchemix является система самопогашающихся кредитов. Пользователи размещают криптовалюту, такую как DAI, в протоколе Alchemix. Далее эти депозиты используются для генерации дохода посредством других DeFi-протоколов. Затем этот доход автоматически идет на погашение кредита пользователя в течение определенного времени.

При депонировании своих активов пользователи получают часть их стоимости в виде синтетического актива, который может быть использован так же, как и любая другая криптовалюта, в том числе для торговли, предоставления в заем или использования в качестве ликвидности в других DeFi-протоколах.

Одно из ключевых преимуществ Alchemix заключается в минимизации риска ликвидации, который является общим для других кредитных платформ. Благодаря автоматическому погашению кредитов со временем не возникает необходимости в процессах принудительной ликвидации залога, характерных для классических методов криптовалютного кредитования в случае снижения стоимости залога.

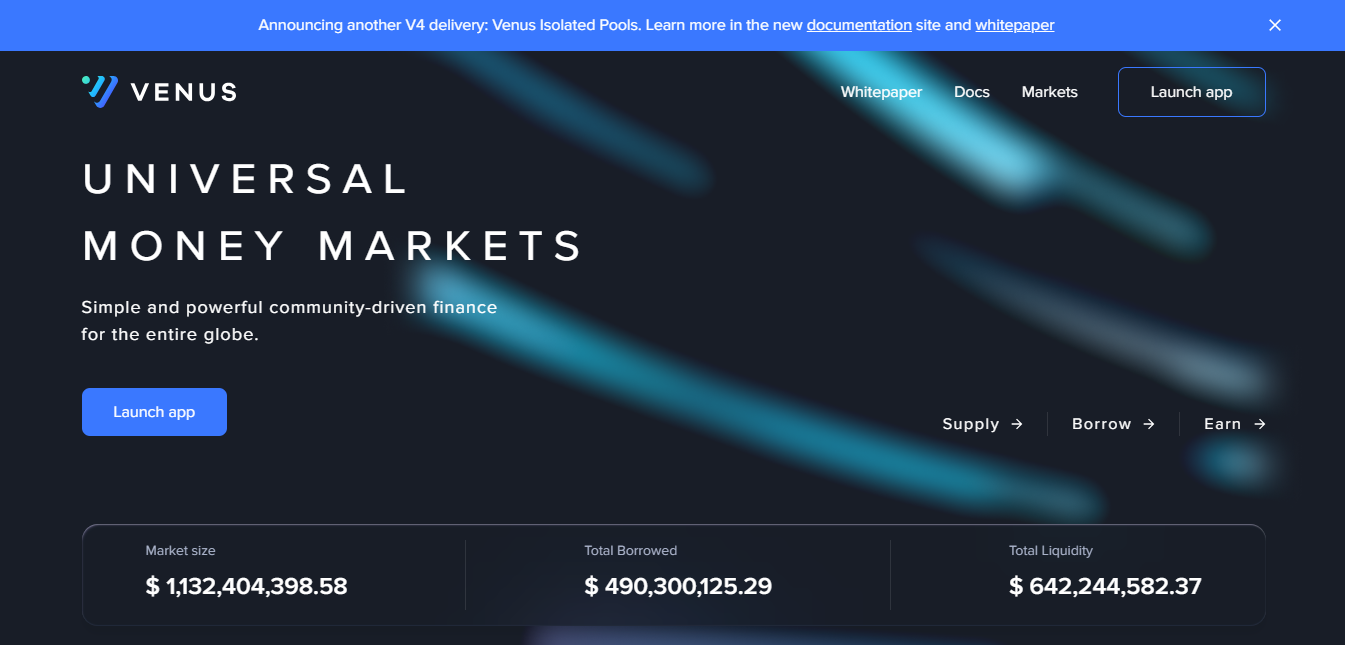

Venus Protocol

Источник и правообладатель: © Venus Protocol

Venus Protocol — это децентрализованная финансовая (DeFi) платформа, работающая на BNB chain. Venus позволяет пользователям предоставлять различные криптовалюты в качестве залога для получения процентов и для займов под залог своих активов. Одной из уникальных особенностей Venus является создание синтетического стейблкоина VAI, курс которого привязан к стоимости американского доллара. Пользователи могут выпускать эти стейблкоины, предоставляя залог на платформе Venus.

Платформа корректирует процентные ставки в зависимости от рыночного спроса и предложения, обеспечивая баланс между заемщиками и кредиторами. Это означает, что процентные ставки могут колебаться в ответ на изменения на рынке.

Maker DAO

Источник и правообладатель: © MakerDAO

MakerDAO — это DeFi платфома, известная своей ролью в разработке концепции децентрализованных стейблкоинов и кредитных услуг.

MakerDAO функционирует как децентрализованная автономная организация (DAO) на блокчейне Ethereum, где все ключевые решения по протоколу принимаются через коллективное голосование держателей ее управляющего токена MKR.

MakerDAO прославилась благодаря созданию Dai — стейблкоина, курс которого привязан к американскому доллару. В отличие от других стейблкоинов, поддерживаемых фиатными средствами на банковских счетах, Dai обеспечивает стабильность за счет использования смарт-контрактов и залога в виде других криптовалют. Пользователи могут выпускать DAI, размещая свои криптоактивы в смарт-контракте, известном как позиция обеспеченного долга (CDP). Этот процесс предусматривает использование залога, превышающего сумму заемного DAI, для обеспечения его стабильности.

В случае падения стоимости залога в CDP ниже установленного порога, он может быть ликвидирован, чтобы обеспечить адекватное покрытие для Dai. MakerDAO и DAI активно используются в DeFi-экосистеме: DAI применяется на многих платформах для кредитования, займов, торговли и предоставления ликвидности.

Централизованные платформы (CeFi)

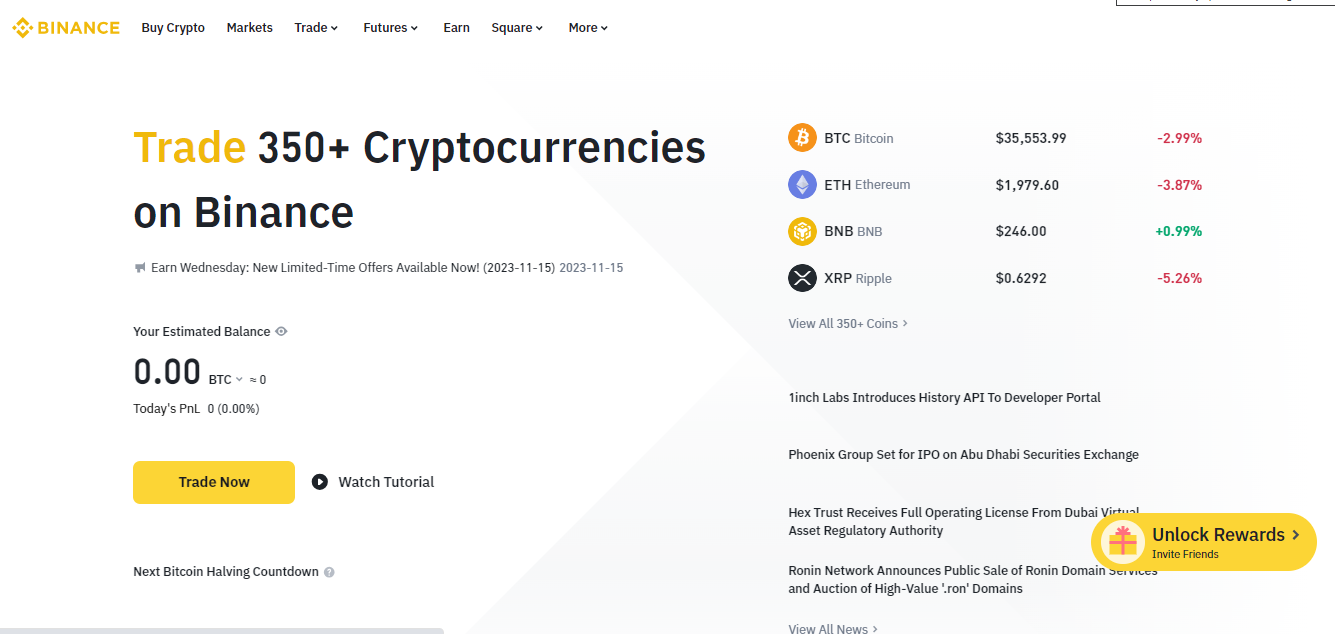

Binance

Источник и правообладатель: © Binance

Binance, одна из крупнейших в мире криптовалютных бирж, также предлагает функцию кредитования среди прочих своих финансовых услуг. Платформа поддерживает наибольшее количество цифровых монет среди всех ведущих сайтов кредитования, предлагая выбор из более чем 180 криптовалют.

Binance предлагает два основных типа кредитных продуктов: срочные депозиты и гибкие депозиты. Срочные депозиты имеют фиксированный срок и обычно предлагают более высокие процентные ставки, в то время как гибкие депозиты позволяют пользователям в любое время снимать свои средства, предлагая более низкие, переменные процентные ставки.

Процентные ставки на Binance для кредитования меняются в зависимости от выбранного актива и типа кредитного продукта. Сроки фиксированных депозитов могут колебаться от нескольких дней до нескольких месяцев, при этом процентные ставки, как правило, устанавливаются заранее на весь период вклада.

NEXO

Источник и правообладатель: © NEXO

NEXO — известная централизованная платформа криптовалют, предлагающая широкий спектр финансовых услуг, включая кредитование криптовалют. NEXO позволяет пользователям получать мгновенные займы в фиатных валютах или стейблкоинах, предоставляя в залог свои криптовалютные активы. Эта функция дает пользователям возможность получить ликвидность, не продавая свои криптоактивы, по ставке от 0% и без дополнительных комиссий.

Платформа предлагает одно из самых высоких соотношений заема к стоимости залога (LTV) на рынке и поддерживает широкий спектр криптовалют в качестве залога. Заемщики на NEXO имеют гибкость в погашении кредита, с возможностью уплаты только процентов или частичного погашения основной суммы долга в любое время.

Кроме кредитования, NEXO предлагает счет для получения процентов, на котором пользователи могут зарабатывать проценты на своих депонированных криптовалютах и фиатных валютах. Процентные ставки могут достигать 16%, причем проценты начисляются и капитализируются ежедневно.

Crypto.com

Источник и правообладатель: © Crypto.com

Crypto.com — это многофункциональная криптовалютная платформа, известная своим широким спектром услуг, включая кредитные услуги с криптовалютой в качестве залога, где пользователи могут получить заем в форме стейблкоина или фиатной валюты. Точное соотношение займа к стоимости залога (LTV) зависит от типа используемой криптовалюты в качестве залога, но обычно достигает до 50%.

Crypto.com предоставляет гибкость в погашении займа, позволяя делать выплаты в удобное время в рамках согласованного срока займа.

Эта кредитная услуга интегрирована с более широкой экосистемой Crypto.com, включая криптовалютную биржу, услуги дебетовых карт и программу заработка, где пользователи могут получать проценты на свои криптовалютные активы.

YouHodler

Источник и правообладатель: © YouHodler

YouHodler — это финансовая служба, предлагающая ряд продуктов, ориентированных на криптовалюты, с акцентом на займы, обеспеченные криптовалютой.

Одной из заметных особенностей YouHodler являются высокие соотношения займа к стоимости залога (LTV), которые могут достигать до 90% в зависимости от актива. Это выше, чем на многих других платформах кредитования криптовалют.

Помимо кредитования, YouHodler предлагает сберегательные счета, на которых пользователи могут зарабатывать проценты на своих криптовалютных вкладах. Платформа поддерживает ряд криптовалют для своих сберегательных счетов, предлагая конкурентоспособные процентные ставки до 12%. Минимальная сумма, необходимая для открытия сберегательного счета, составляет $100.

Multi HODL и Turbocharge — это уникальные функции для торговли криптовалютами. Multi HODL позволяет пользователям использовать свои активы с целью потенциального увеличения прибыли, в то время как Turbocharge предназначен для помощи пользователям в получении кредитов для покупки большего количества криптовалюты, усиливая их инвестиционный потенциал.

OKX

Источник и правообладатель: © OKX

OKX является одной из ведущих криптовалютных бирж в мире, предлагающих криптовалютные займы. Среди вариантов кредитования, предлагаемых клиентам криптовалютной биржи OKX, есть гибкие и фиксированные займы. Гибкий кредит отличается отсутствием жестко установленного срока и фиксированной процентной ставки, предоставляя возможность использовать более 120 разновидностей криптоактивов в качестве залога. Такой криптокредит работает с процентной ставкой, регулируемой рынком, и обновляется каждый час.

Фиксированные кредиты являются базовым видом кредитования на бирже OKX. Здесь заемщики могут получить кредиты только в USDT, причем в качестве залога допустимы четыре типа криптоактивов. Процентные ставки по этим кредитам зависят от объема займа, стоимости залога и срока кредитования. В целом, более высокий залог и увеличенный срок займа приводят к меньшему порогу для ликвидации.

Зачем вам может понадобиться криптовалютный займ?

На первый взгляд может показаться необычным брать криптовалютный заем, предоставляя при этом криптовалюту в качестве залога, но на самом деле существует несколько весомых причин и преимуществ для этого.

Многие заемщики используют криптовалютные займы для увеличения своих инвестиций. Разместив свои текущие криптоактивы в качестве залога, они могут получить дополнительные средства для инвестирования в дополнительные криптовалюты или другие активы, рассчитывая на получение дохода, который превысит необходимую к уплате процентную ставку по займу.

Заемщики часто не хотят продавать свои криптовалютные активы из-за уверенности в их будущем росте. Получив заем под залог криптовалюты, они могут обеспечить себя необходимыми ликвидными средствами для текущих потребностей или возможностей, не распродавая свои активы.

Представьте ситуацию: у вас есть ценная картина, и вам нужны деньги, но вы не хотите продавать картину, ожидая ее ценового роста в будущем. В таком случае вы можете взять заем, используя картину в качестве залога. Аналогично, в криптовалютном мире, если у вас есть Биткоин или другая криптовалюта и вы ожидаете ее роста в цене, вы можете не захотеть продавать ее.

Взятие криптовалютного займа позволяет вам получить доступ к другим криптосредствам, при этом сохраняя ваши криптоактивы.

Некоторые трейдеры используют криптовалютные займы для шорт-продаж заемных криптовалют. Они делают это, беря в долг определенную криптовалюту, продавая ее по текущей рыночной цене, а затем стремясь выкупить ее позже по более низкой цене, чтобы погасить заем и удержать разницу в качестве прибыли.

Каковы риски криптозаймов?

Первое, что заемщикам нужно учитывать при формлении криптовалютного займа — это риск ликвидации.

Ликвидация – это основной риск в сфере криптовалютного кредитования, обусловленный высокой волатильностью криптовалют. Цены могут сильно колебаться в короткие периоды, что увеличивает вероятность ликвидации.

Ликвидация происходит, когда стоимость залога уменьшается до уровня, который становится недостаточным по отношению к размеру займа. Это напрямую связано с соотношением займа к стоимости залога (LTV).

У каждой кредитной платформы свои правила по проведению ликвидации. Обычно ликвидация наступает, когда соотношение LTV достигает определенного уровня (например, 70% или 80%). Платформы часто отправляют заемщикам предупреждения или уведомления о необходимости дополнительного залога, когда соотношение LTV приближается к критическому порогу. Это дает заемщику шанс увеличить размер залога или погасить часть займа, чтобы снизить соотношение LTV.

Если заемщик не предпринимает никаких действий и стоимость залога продолжает снижаться, превышая критический уровень, платформа автоматически начинает процесс ликвидации. Это обычно включает продажу залоговых активов на открытом рынке для возврата суммы займа.

На децентрализованных платформах процессы ликвидации осуществляются автоматически с помощью смарт-контрактов. Таким образом, заемщик может потерять значительную часть или даже все свои залоговые активы.

Заключение

Прежде чем оформить займ или вкладывать средства на платформы криптокредитования, кредиторам и заемщикам необходимо провести глубокий анализ кредитных платформ, изучить процентные ставки, условия займов и размеры комиссий на разнообразных платформах. Криптокредитование может стать эффективным способом получения пассивного дохода или получения займа без продажи криптоактивов, но оно требует тщательного взвешивания всех рисков. Подход к криптовалютному кредитованию должен быть обдуманным и основан на тщательном понимании специфических рисков, связанных с каждой платформой, а также волатильности криптовалютного рынка.

Подпишись и получи USDT