Erkundung der besten Krypto-Kreditplattformen: Top 10 im Jahr 2023 zu berücksichtigen

Entdecke mit unserem umfassenden Guide die Top 10 der Krypto-Kreditplattformen und erfahre, wie Krypto-Kredite funktionieren, welche Vorteile und Risiken sie haben.

Was ist Krypto-Kreditvergabe

Kryptokreditvergabe hat sich zu einem Schlüsseldienst im Web 3 entwickelt, der von verschiedenen Kryptobörsen und -plattformen weit verbreitet ist. Bei diesem Service hinterlegen Anleger ihre Kryptowährungen auf einer Plattform, die diese Vermögenswerte dann gegen Zinszahlungen an Kreditnehmer verleiht.

Diese Kryptowährungskreditplattformen fungieren als Vermittler und verbinden Kreditgeber mit Kreditnehmern. Kreditgeber legen ihre Krypto auf Konten, die hohe Zinsen abwerfen, während Kreditnehmer Kredite über diese Plattformen erhalten. Die Plattformen nutzen die hinterlegte Krypto, um diese Kredite zu finanzieren und die Zinssätze sowohl für die Kreditaufnahme als auch für die Kreditvergabe zu verwalten und so ihre Nettozinsmargen zu regulieren. Um einen Kryptokredit zu erhalten, müssen Kreditnehmer ihre Kryptowährung als Sicherheit gegen sofortiges Bargeld verpfänden.

Diese Regelung ist für alle Beteiligten von Vorteil. Kreditgeber erhalten Zinsen auf ihre Einlagen, Kreditnehmer erhalten Zugang zu Liquidität oder Vermögenswerten, ohne auf herkömmliche Finanzquellen zurückgreifen zu müssen, und die Kreditplattformen erzielen Einnahmen, indem sie den Kreditnehmern Servicegebühren in Rechnung stellen.

Kryptokreditdienste sind sowohl auf zentralen als auch auf dezentralen Plattformen verfügbar, ihre Grundprinzipien sind jedoch für beide Typen konsistent. Im Wesentlichen funktioniert die Kryptokreditvergabe ähnlich wie die traditionelle Bankkreditvergabe, jedoch mit Krypto-Assets oder Fiat-Währung als Grundlage für Transaktionen.

Wie funktioniert Krypto-Kreditvergabe

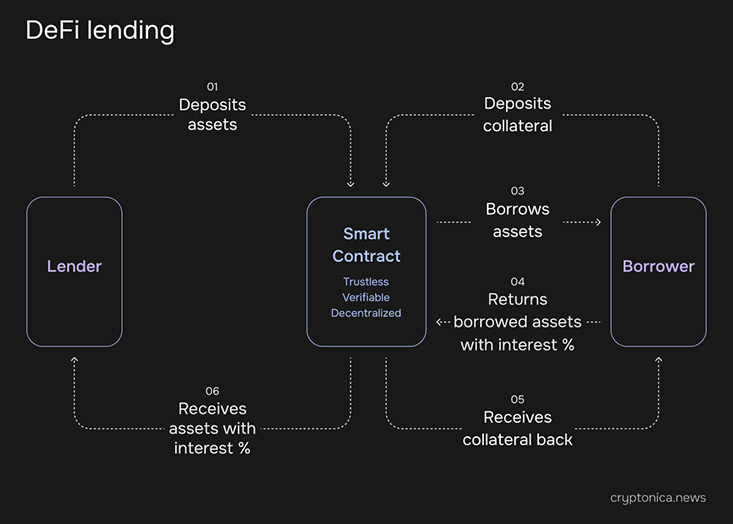

Kryptokreditgeschäfte umfassen normalerweise drei wichtige Teilnehmer: den Kreditgeber, den Kreditnehmer und eine Kryptowährungskreditplattform. Auf der einen Seite gibt es einen Kryptoinhaber (den Kreditgeber), der bereit ist, sein Vermögen für regelmäßige Zinserträge auszuleihen. Auf der anderen Seite versucht ein Kreditnehmer, auf diese Mittel zuzugreifen, indem er im Gegenzug eine Kaution oder Sicherheiten stellt. Sie müssen auch Zinsen zahlen und letztendlich den gesamten Kredit zurückzahlen. Schließlich verwaltet die Krypto-Kreditplattform den gesamten Prozess.

Diese Plattformen werden in zwei Haupttypen eingeteilt: dezentrale und zentralisierte Kryptokreditgeber. Beide Arten bieten Möglichkeiten mit hohen Zinssätzen, und in der Regel müssen Kreditnehmer Sicherheiten stellen, um einen Kryptokredit zu erhalten.

Im Allgemeinen wird der Betrag Ihres Kryptokredits als Prozentsatz des Wertes Ihrer verpfändeten Kryptowährung bestimmt, der als Beleihungsverhältnis bezeichnet wird.

Das LTV-Verhältnis ist eine kritische Kennzahl bei der Kryptokreditvergabe, die den Kreditbetrag im Verhältnis zum Wert der Sicherheiten darstellt. Es wird berechnet als der Kreditbetrag geteilt durch den Wert der Sicherheiten, ausgedrückt als Prozentsatz.

Wenn Sie beispielsweise Krypto im Wert von 10.000 USD als Sicherheit bereitstellen und ein Darlehen von 5.000 USD erhalten, beträgt der LTV 50%.

Ein niedrigerer LTV bedeutet ein geringeres Risiko für den Kreditgeber, da er einen Puffer gegen die Volatilität des Kryptowährungsmarktes bietet. Kreditnehmer müssen häufig während der gesamten Kreditlaufzeit ein bestimmtes LTV-Verhältnis einhalten.

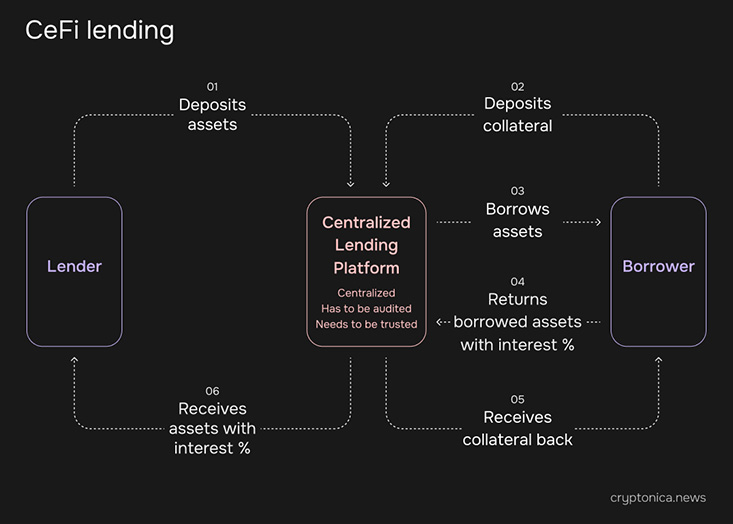

Zentralisierte Krypto-Kreditplattformen (CeFi)

Zentralisierte Krypto-Kreditplattformen funktionieren ähnlich wie traditionelle Finanzinstitute, jedoch im Bereich der Kryptowährung. Benutzer hinterlegen ihre Krypto-Assets auf diesen Plattformen, die diese Assets dann an Kreditnehmer verleihen. Die Plattform fungiert als Vermittler und verwaltet sowohl den Kredit- als auch den Kreditprozess. Der zentralisierte Charakter dieser Plattformen bedeutet, dass sie die Kontrolle über die hinterlegten Vermögenswerte der Benutzer haben und für die Sicherheit und das ordnungsgemäße Funktionieren der Plattform verantwortlich sind.

Benutzer, die ihre Kryptowährungen einzahlen, werden in der Regel mit Zinszahlungen belohnt, deren Zinssätze von der Plattform basierend auf verschiedenen Faktoren wie der Marktnachfrage und dem Asset-Typ festgelegt werden. Kreditnehmer müssen einen KYC-Prozess (Know Your Customer) durchlaufen und Sicherheiten bereitstellen, normalerweise in Krypto, die häufig den Wert des Kredits übersteigen, um das Risiko der Plattform zu mindern.

Dezentrale Krypto-Kreditplattformen (DeFi)

Dezentrale Krypto-Kreditplattformen hingegen arbeiten nach den Prinzipien der dezentralen Finanzierung (DeFi) und nutzen die Blockchain-Technologie, um die Kreditvergabe und Kreditaufnahme ohne zentrale Behörde zu erleichtern. Auf diesen Plattformen verwalten intelligente Verträge automatisch die Kredit- und Kreditbedingungen, die Ausführung und die Durchsetzung.

In DeFi-Kreditvergabeprotokollen wird der Kredit- und Kreditvergabeprozess durch Kreditpools erleichtert, die als Alternativen zu herkömmlichen Bankkreditbüros dienen.

In diesem System aggregieren Smart Contracts Vermögenswerte von verschiedenen Kreditgebern und weisen sie Kreditnehmern zu. Ähnlich wie beim traditionellen Bankgeschäft, bei dem für einen Kredit Sicherheiten erforderlich sind, benötigen auch DeFi-Kredite Sicherheiten. Im Gegensatz zum traditionellen Bankwesen, bei dem physische Vermögenswerte verpfändet werden, sind DeFi-Systeme jedoch auf Kryptowährung als Sicherheit angewiesen. Dieser Prozess ist anonym und digital. Der Kreditnehmer muss Sicherheiten stellen, die den Beleihungswert übersteigen, was bedeutet, dass das Darlehen überbesichert ist.

Top 10 Krypto-Kreditplattformen 2023

Es gibt zahlreiche zentrale und dezentrale Krypto-Kreditplattformen, die aufgrund ihrer Funktionen, Zuverlässigkeit und des von ihnen angebotenen Serviceangebots an Popularität gewonnen haben. Hier ist eine Liste der gängigsten und beliebtesten Plattformen in jeder Kategorie:

DeFi-Ausleihplattformen

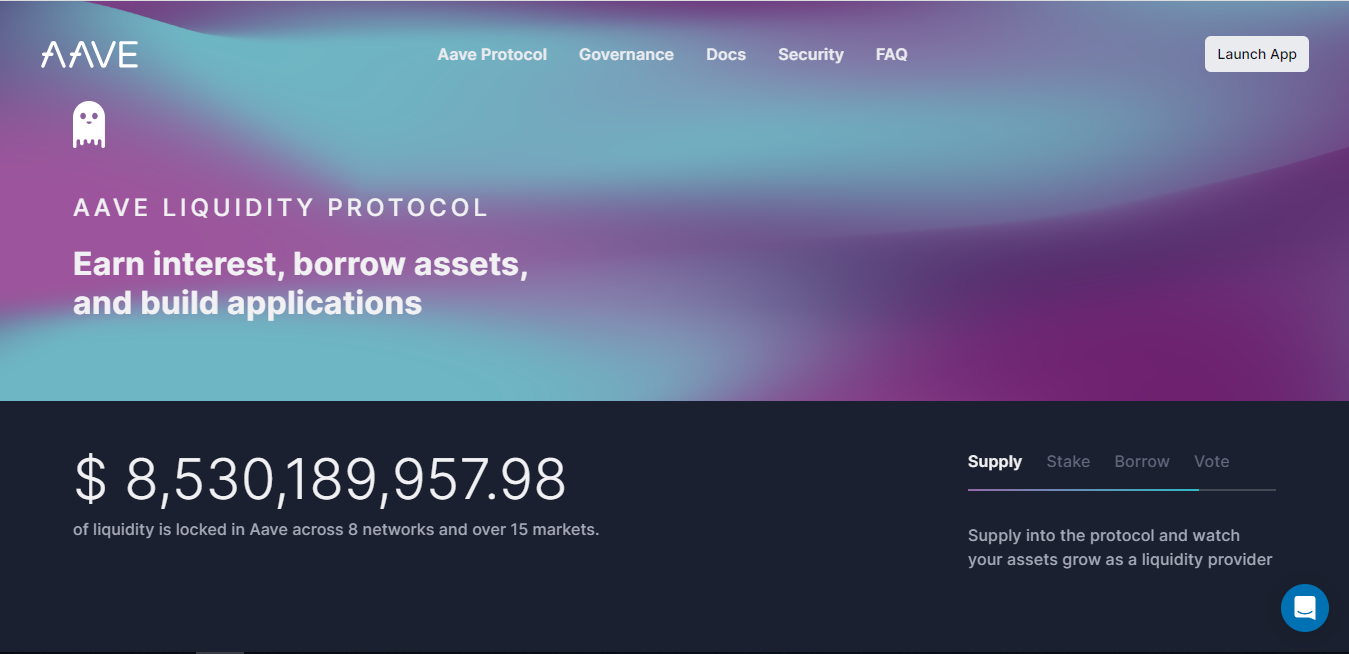

Aave

Quelle & Copyright: © Aave

Es ist unmöglich, eine Liste der Krypto-Kreditplattformen zu erstellen, ohne den Namen AAVE, das führende dezentrale Krypto-Kreditprotokoll, aufzurufen.

Aave bietet sowohl stabile als auch variable Zinssätze an. Kreditnehmer können je nach ihren Präferenzen und Marktbedingungen zwischen beiden wählen. Stabile Zinssätze bieten Vorhersehbarkeit, während variable Zinssätze mit den Marktanforderungen schwanken können.

In Bezug auf die Kreditvergabe erzielt jeder auf Aave gelieferte Token eine Rendite, mit Ausnahme des Aave-Tokens selbst, wobei die meisten Renditen zwischen unter 1% und 2,5% liegen. Die Plattform legt Preise basierend auf Angebot und Nachfrage fest, wobei die gelieferten Token in einen Pool fließen. Wenn die Kreditnachfrage steigt, steigen die Kreditaufnahme-APYs, was den Lieferanten für dieses Token zugute kommt.

Ein einzigartiges Merkmal von Aave ist das Flash-Darlehen, mit dem Benutzer Mittel ohne Sicherheiten aufnehmen können, vorausgesetzt, das Darlehen wird innerhalb desselben Transaktionsblocks aufgenommen und zurückgezahlt.

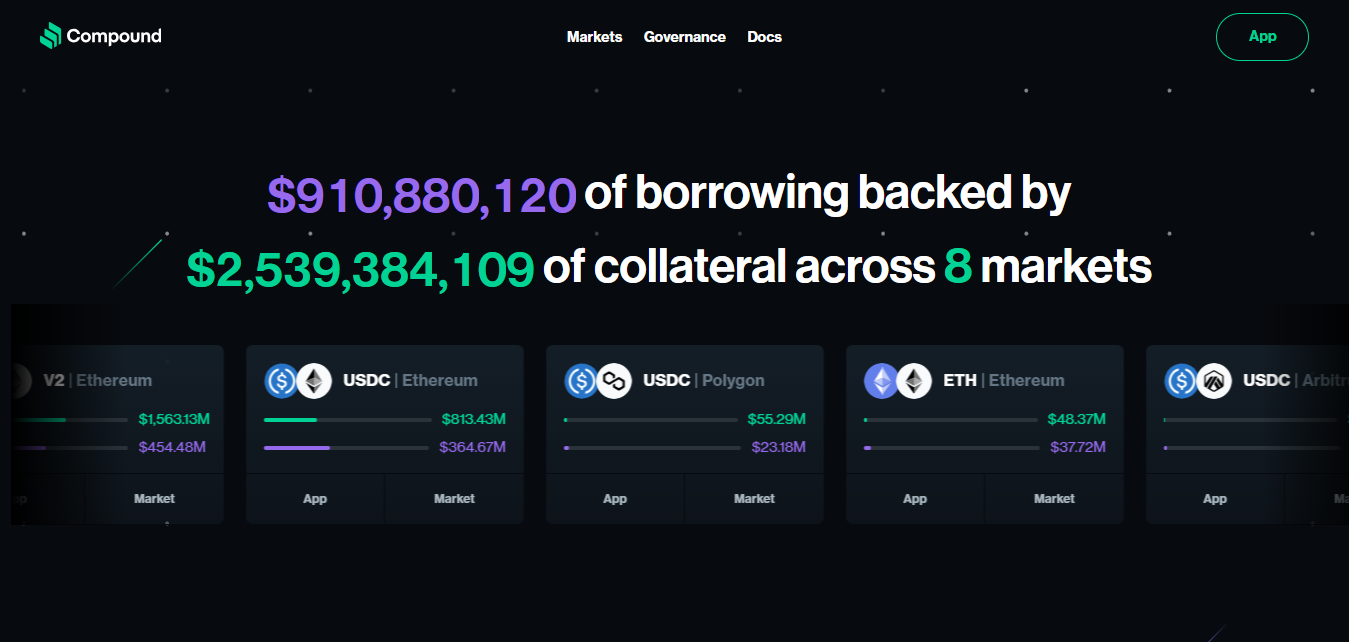

Compound Finance

Quelle & Copyright: © Compound Finance

Compound ist ein weiterer wichtiger Akteur im DeFi-Bereich und bietet dezentrale Kredit- und Kreditdienstleistungen an.

Compound passt die Zinssätze algorithmisch basierend auf Angebot und Nachfrage innerhalb des Protokolls an. Kreditgeber tragen zu Lieferpools bei, aus denen Kreditnehmer Kredite aufnehmen können, wobei die Zinssätze entsprechend der Auslastung des Pools schwanken.

Wenn Benutzer Vermögenswerte in Compound einzahlen, erhalten sie im Gegenzug cTokens. Diese cTokens repräsentieren den Anteil der Person am Pool und werden im Laufe der Zeit verzinst. Sie können unabhängig vom Basiswert verwendet oder gehandelt werden.

Compound war im DeFi-Bereich einflussreich, insbesondere bei der Popularisierung des Konzepts des Liquiditätsbergbaus, bei dem Benutzer zusätzlich zu den üblichen Zinsen für das Ausleihen und Ausleihen von Vermögenswerten zusätzliche Token (in diesem Fall COMP-Token, die Governance-Token von Compound sind) verdienen.

Alchemix

Quelle & Copyright: © Alchemix

Alchemix zeichnet sich im DeFi-Bereich durch seinen innovativen Ansatz für Kredite und Schuldentilgung aus. Das Hauptmerkmal von Alchemix ist sein selbstrückzahlender Darlehensmechanismus. Benutzer hinterlegen eine Kryptowährung wie DAI in das Alchemix-Protokoll, das diese Einzahlungen dann verwendet, um über andere DeFi-Protokolle Erträge zu generieren. Diese Rendite wird dann automatisch angewendet, um das Darlehen des Benutzers im Laufe der Zeit zurückzuzahlen.

Wenn ein Benutzer sein Vermögen einzahlt, erhält er einen Teil des Werts seiner Einzahlung in einem synthetischen Vermögenswert, der normalerweise als alUSD bezeichnet wird (wenn DAI eingezahlt ist). Dieses synthetische Asset kann wie jede andere Kryptowährung für verschiedene Zwecke verwendet werden, einschließlich Handel, Kreditvergabe oder als Liquidität in anderen DeFi-Protokollen.

Ein wesentlicher Vorteil von Alchemix besteht darin, dass es das bei anderen Kreditplattformen übliche Liquidationsrisiko mindert. Da sich die Kredite im Laufe der Zeit selbst zurückzahlen, sind die typischen Liquidationsprozesse für Sicherheiten, die bei herkömmlichen Kryptokrediten zu beobachten sind, nicht erforderlich, wenn der Wert der Sicherheiten sinkt.

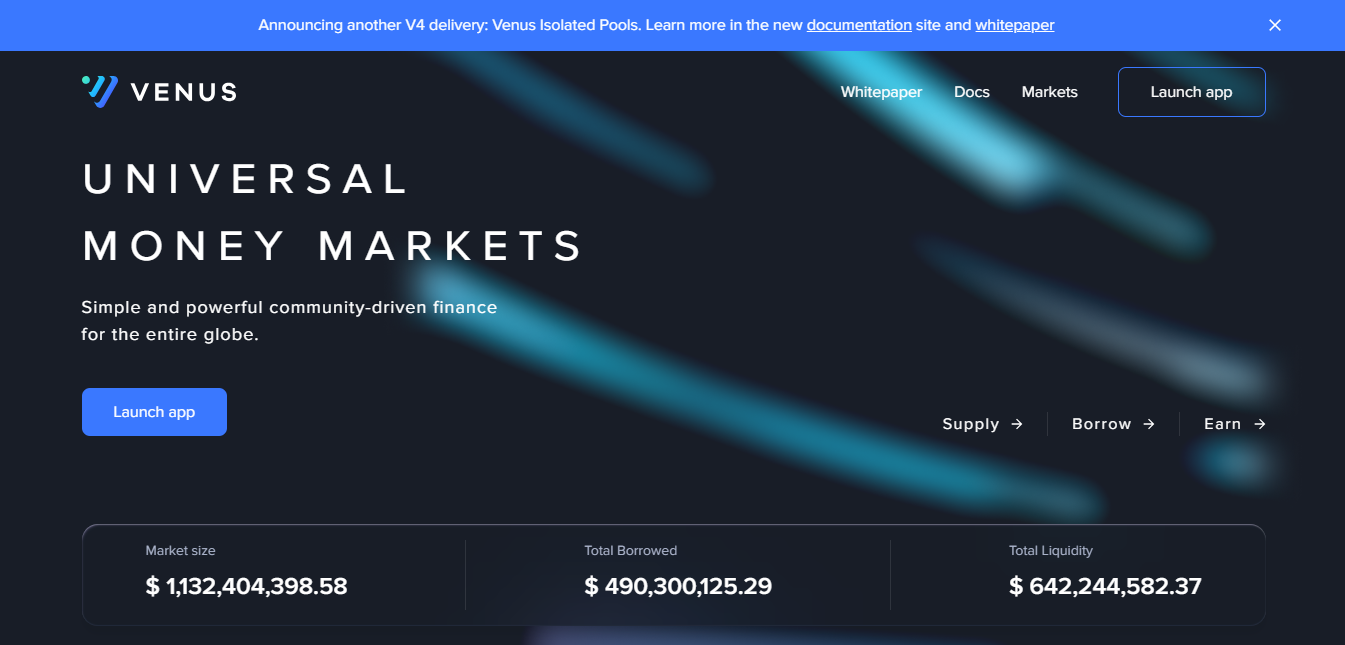

Venus Protocol

Quelle & Copyright: © Venus Protocol

Das Venus-Protokoll ist eine DeFi-Plattform, die auf der BNB-Kette betrieben wird. Venus ermöglicht es Benutzern, verschiedene Kryptowährungen als Sicherheit bereitzustellen, um Zinsen zu verdienen und gegen ihre Sicherheiten Kredite aufzunehmen.

Eines der einzigartigen Merkmale von Venus ist die Schaffung einer synthetischen Stablecoin VAI, die an den Wert des US-Dollars gebunden ist. Benutzer können diese Stallmünzen prägen, indem sie der Venus-Plattform Sicherheiten zur Verfügung stellen.

Die Plattform passt die Zinssätze basierend auf der Nachfrage- und Angebotsdynamik des Marktes an und stellt ein Gleichgewicht zwischen Kreditnehmern und Kreditgebern sicher. Dies bedeutet, dass die Zinssätze als Reaktion auf Marktveränderungen schwanken können.

Maker DAO

Quelle & Copyright: © MakerDAO

MakerDAO ist eine bekannte DeFi-Plattform, die für ihre Pionierrolle beim Konzept dezentraler Stablecoins und Kreditdienste bekannt ist . MakerDAO arbeitet als DAO auf der Ethereum-Blockchain, und alle protokollbezogenen Entscheidungen werden durch kollektive Abstimmung von Inhabern seines Governance-Tokens MKR getroffen.

MakerDAO ist vor allem für die Entwicklung von Dai bekannt, einer stabilen Münze, die an den US-Dollar gebunden ist. Im Gegensatz zu anderen Stablecoins, die durch Fiat auf Bankkonten gedeckt sind, behält Dai seine Stabilität durch intelligente Verträge und Besicherung mit anderen Kryptowährungen bei.

Benutzer können DAI erstellen, indem sie ihre Kryptowährung in einen intelligenten Vertrag sperren, der als Collateralized Debt Position (CDP) bezeichnet wird. Dieser Prozess beinhaltet eine Überbesicherung, um Stabilität zu gewährleisten, was bedeutet, dass der Wert der Sicherheiten höher ist als der Wert der geliehenen DAI.

Wenn der Wert der Sicherheiten in einem CDP unter einen bestimmten Schwellenwert fällt, kann es liquidiert werden, um sicherzustellen, dass Dai angemessen gedeckt bleibt. MakerDAO und DAI sind im gesamten DeFi-Ökosystem weitgehend integriert, wobei DAI auf verschiedenen Plattformen für Kreditvergabe, Kreditaufnahme, Handel und Liquiditätsversorgung eingesetzt wird.

Zentralisierte Krypto-Kreditplattformen

Binance

Quelle & Copyright: © Binance

Binance, eine der weltweit größten Kryptowährungsbörsen, bietet im Rahmen seiner Finanzdienstleistungspalette auch eine Kreditfunktion an. Es unterstützt die größte Anzahl von Kryptowährungen aller führenden Kreditvergabeseiten mit mehr als 180 Kryptos zur Auswahl.

Binance bietet zwei Haupttypen von Kreditprodukten an: Festgeld und flexible Einlagen. Festgeldeinlagen haben eine festgelegte Laufzeit und bieten in der Regel höhere Zinssätze, während flexible Einlagen es den Nutzern ermöglichen, ihr Geld jederzeit abzuheben und niedrigere, variable Zinssätze anzubieten.

Die Zinssätze für Binance-Kredite variieren je nach Vermögenswert und Art des gewählten Kreditprodukts. Die Laufzeiten für Festgeld können zwischen einigen Tagen und Monaten liegen, wobei der Zinssatz in der Regel für die Laufzeit vorgegeben ist.

NEXO

Quelle & Copyright: © NEXO

NEXO ist eine bekannte zentralisierte Kryptowährungsplattform, die eine Reihe von Finanzdienstleistungen anbietet, einschließlich Kryptokrediten. Mit NEXO können Benutzer Sofortkredite in Fiat-Währungen oder Stablecoins sichern, indem sie ihre Kryptowährungsbestände besichern. Diese Funktion ermöglicht Benutzern den Zugriff auf Liquidität, ohne ihre Kryptobestände so niedrig wie 0% und ohne zusätzliche Gebühren zu verkaufen.

Die Plattform bietet eine der höheren Beleihungsquoten (LTV) auf dem Markt und unterstützt eine breite Palette von Kryptowährungen als Sicherheit.

Kreditnehmer bei NEXO haben Flexibilität bei der Kreditrückzahlung, mit der Möglichkeit, jederzeit nur Zinsen zu zahlen oder einen Teil des Kapitals zurückzuzahlen. Neben der Kreditvergabe bietet NEXO ein Zinsertragskonto an, auf dem Nutzer Zinsen auf ihre eingezahlten Kryptowährungen und Fiat-Währungen verdienen können. Die Zinssätze können bis zu 16% betragen, was täglich zusammengesetzt wird.

Quelle & Copyright: © Crypto.com

Crypto.com ist eine umfassende Kryptowährungsplattform, die für ihre breite Palette von Diensten bekannt ist, einschließlich eines Kryptokreditdienstes, bei dem Benutzer Kryptowährung als Sicherheit hinterlegen und ein Darlehen in Form einer Stablecoin oder Fiat-Währung erhalten können. Das genaue LTV-Verhältnis hängt von der Art der Kryptowährung ab, die als Sicherheit verwendet wird, beträgt jedoch normalerweise bis zu 50%.

Crypto.com bietet Flexibilität bei der Kreditrückzahlung, sodass Benutzer ihre Kredite nach Belieben innerhalb der vereinbarten Kreditlaufzeit zurückzahlen können.

Der Kreditservice ist in den breiteren integriert Crypto.com ökosystem, das einen Krypto-Austausch, Debitkartendienste und ein Earn-Programm umfasst, mit dem Benutzer Zinsen für ihre Krypto-Bestände verdienen können.

YouHodler

Quelle & Copyright: © YouHodler

YouHodler ist ein Finanzdienstleister, der eine Reihe von kryptowährungsorientierten Produkten anbietet, wobei der Schwerpunkt auf kryptogestützten Krediten liegt.

Eines der bemerkenswerten Merkmale von YouHodler ist seine hohe Beleihungsquote (LTV), die je nach Vermögenswert bis zu 90% betragen kann. Dies ist höher als bei vielen anderen Krypto-Kreditplattformen.

Neben der Kreditvergabe bietet YouHodler Sparkonten an, auf denen Benutzer Zinsen für ihre Kryptowährungsbestände verdienen können. Die Plattform unterstützt eine Reihe von Kryptowährungen für ihre Sparkonten und bietet wettbewerbsfähige Zinssätze von bis zu 12%. Der Mindestbetrag für die Eröffnung eines Sparkontos beträgt 100 USD.

Multi HODL und Turbocharge sind einzigartige Funktionen für den Kryptohandel. Multi HODL ermöglicht es Benutzern, ihre Vermögenswerte zu nutzen, um potenziell Gewinne zu steigern, während Turbocharger Benutzern dabei helfen soll, Kredite aufzunehmen, um mehr Kryptowährung zu kaufen, wodurch ihr Investitionspotenzial erhöht wird.

OKX

Quelle & Copyright: © OKX

OKX ist eine der weltweit führenden Kryptobörsen mit Kryptokrediten. Zu den Kreditoptionen, die Kunden von OKX Crypto Exchange angeboten werden, gehören flexible und feste Kredite. Das flexible Darlehen, das sich durch das Fehlen einer festen Laufzeit und eines festgelegten Zinssatzes auszeichnet, bietet Platz für über 120 verschiedene Krypto-Assets als Sicherheit. Es arbeitet mit einem marktgerechten Zinssatz, der stündlichen Aktualisierungen unterliegt.

Feste Kredite sind grundlegende Kreditarten an der OKX-Börse. Hier können Kreditnehmer nur auf USDT-Kredite zugreifen, wobei vier verschiedene Arten von Krypto-Assets als Sicherheit in Frage kommen. Die Zinssätze für diese Kredite werden durch den geliehenen Betrag, den Sicherheitenwert und die Kreditlaufzeit bestimmt. Im Allgemeinen führen höhere Sicherheiten und verlängerte Kreditlaufzeiten zu niedrigeren Liquidationsniveaus.

Warum braucht man einen Kryptokredit

Das Konzept, einen Kryptokredit aufzunehmen, obwohl Krypto als Sicherheit bereitgestellt werden muss, mag zunächst seltsam erscheinen, aber es gibt mehrere Gründe und Vorteile dafür.

Einige Kreditnehmer nutzen Kryptokredite, um eine Hebelwirkung bei ihren Investitionen zu erzielen. Indem sie ihre vorhandene Krypto als Sicherheit verwenden, können sie zusätzliche Mittel aufnehmen, um in mehr Kryptowährung oder andere Vermögenswerte zu investieren, in der Hoffnung, eine Rendite zu erzielen, die höher ist als die Zinsen, die sie für das Darlehen zahlen müssen.

Kreditnehmer möchten ihre aktuellen Kryptowährungsbestände möglicherweise nicht verkaufen, da sie der Überzeugung sind, dass ihr Wert in Zukunft steigen wird. Indem sie einen Kredit mit ihrer Krypto als Sicherheit aufnehmen, können sie auf liquide Mittel für unmittelbare Bedürfnisse oder Gelegenheiten zugreifen, ohne ihre Bestände verkaufen zu müssen.

Stellen dir vor, du besitzt ein wertvolles Gemälde. Du brauchst Bargeld, willst das Gemälde aber nicht verkaufen, weil du glaubst, dass es in Zukunft mehr wert sein wird. Stattdessen nimmst du einen Kredit auf, indem du das Gemälde als Sicherheit verwendest. Wenn du in der Kryptowelt Bitcoin oder eine andere Kryptowährung hälst und erwartest, dass ihr Wert steigt, möchtest du es möglicherweise nicht verkaufen. Wenn du einen Kryptokredit aufnimmst, kannst du auf Bargeld (oder Stablecoins) zugreifen, während du deine Krypto-Assets behalten.

Einige Händler nehmen Kryptokredite auf, um die geliehene Kryptowährung leer zu verkaufen. Sie tun dies, indem sie sich eine bestimmte Kryptowährung leihen, sie zum aktuellen Marktpreis verkaufen und dann hoffen, sie später zu einem niedrigeren Preis zurückzukaufen, um das Darlehen zurückzuzahlen, wobei die Differenz als Gewinn verbleibt.

Was sind die Risiken der Kryptokreditvergabe

Das erste, was Kreditnehmer bei der Aufnahme des Kredits beachten müssen, ist das Liquidationsrisiko. Die Liquidation ist aufgrund der inhärenten Volatilität von Kryptowährungen ein erhebliches Problem bei der Kryptokreditvergabe. Die Preise können in kurzen Zeiträumen dramatisch schwanken, was die Wahrscheinlichkeit einer Liquidation erhöht.

Die Liquidation erfolgt, wenn der Wert der Sicherheiten im Verhältnis zum Darlehensbetrag einen bestimmten Schwellenwert unterschreitet. Dies ist eng mit dem Beleihungswert (LTV) verbunden.

Jede Kreditplattform hat ihre eigenen Regeln für die Liquidation. Typischerweise wird eine Liquidation ausgelöst, wenn das LTV-Verhältnis ein bestimmtes Niveau erreicht (70%, 80% usw.).). Häufig geben Plattformen Warnungen oder Margin Calls an den Kreditnehmer aus, wenn sich das LTV-Verhältnis der Liquidationsschwelle nähert. Dies gibt dem Kreditnehmer die Möglichkeit, weitere Sicherheiten hinzuzufügen oder einen Teil des Kredits zurückzuzahlen, um die LTV-Quote wieder zu senken.

Wenn der Kreditnehmer nicht handelt und der Wert der Sicherheiten über den Auslösepunkt hinaus weiter sinkt, leitet die Plattform automatisch einen Liquidationsprozess ein. Dies beinhaltet in der Regel den Verkauf der Sicherheiten auf dem freien Markt, um den Kreditbetrag zurückzufordern.

In dezentralen Plattformen werden Liquidationen automatisch durch intelligente Verträge ausgeführt, die wenig Spielraum für Verhandlungen oder Verzögerungen lassen. Infolgedessen kann der Kreditnehmer einen erheblichen Teil, wenn nicht sogar die gesamte Sicherheit verlieren.

Abschließende Worte

Bevor du dich mit Kryptokrediten beschäftigst, ist es sowohl für Kreditgeber als auch für Kreditnehmer wichtig, die Kreditplattformen, Zinssätze, Kreditbedingungen und Gebühren auf verschiedenen Plattformen gründlich zu recherchieren. Krypto-Kredite können eine legitime Option für diejenigen sein, die passives Einkommen erzielen oder Kredite erwerben möchten, ohne Krypto-Vermögenswerte zu liquidieren, aber es erfordert eine sorgfältige Abwägung der Risiken. Der Ansatz bei der Kryptokreditvergabe sollte vorsichtig und gut informiert sein, insbesondere im Hinblick auf das Verständnis plattformspezifischer Risiken und der Volatilität des Kryptowährungsmarktes.