¿Qué es el staking líquido?

El staking líquido es un método que transforma los activos apostados en formas líquidas y negociables. En este artículo, profundizaremos en el popular concepto de staking líquido dentro del mundo de las criptomonedas, explicando cómo funciona y esbozando sus beneficios

El staking líquido es un método que transforma los activos apostados en formas líquidas y negociables. Permite a los titulares de criptomonedas contribuir a la seguridad de las redes blockchain PoS mientras mantienen la flexibilidad de utilizar el valor de sus activos apostados para diversas actividades, como préstamos y comercio.

A diferencia del staking tradicional, que congela los tokens de un usuario hasta que se dejan de apostar, el staking líquido proporciona acceso continuo al valor de los activos apostados, que se pueden utilizar en varias aplicaciones de finanzas descentralizadas u otros protocolos web3. La principal ventaja del staking líquido es que libera activos que, de otro modo, estarían bloqueados.

Hasta la fecha, el staking líquido sigue siendo la categoría DeFi más grande en términos de valor total bloqueado (TVL), que asciende a $ 25 mil millones + por DeFiLlama.

En este artículo, profundizaremos en el popular concepto de staking líquido dentro del mundo de las criptomonedas, explicando cómo funciona y esbozando sus beneficios.

Pero lo primero es lo primero. Para entender el staking líquido, primero es necesario entender el staking en sí.

¿Qué es el Staking?

El staking tradicional es un concepto fundamental en los sistemas Blockchain de prueba de participación (PoS). En las redes PoS, el staking implica bloquear una cierta cantidad de una criptomoneda (staking) para participar en las operaciones de la red, como la validación de transacciones, el mantenimiento de la seguridad y la gobernanza. Los validadores se seleccionan en función de la cantidad de criptomonedas que apuestan. Este staking ayuda a asegurar la red y, a cambio, los stakers obtienen recompensas.

Así es como funciona el staking en el sistema PoS tradicional:

- Los titulares bloquean sus tokens en un contrato inteligente para participar como validadores en la red.

- Dependiendo de la red PoS, los validadores pueden elegirse al azar o en función del tamaño de su participación, y las apuestas más altas generalmente aumentan la probabilidad de ser seleccionados para validar bloques y transacciones.

- Los validadores ganan recompensas de staking, que son proporcionales a la cantidad apostada y al tiempo que los tokens están bloqueados.

Si un validador desea retirar su participación, normalmente hay un período de "desvinculación" durante el cual los tokens apostados no se pueden mover. Este período puede variar significativamente entre las diferentes cadenas de bloques y sirve para asegurar la red al evitar retiros repentinos y grandes que podrían socavar la estabilidad de la red.

Limitaciones del staking tradicional

Uno de los principales obstáculos en el staking en blockchains de prueba de participación (PoS) es la falta de liquidez. Una vez que los usuarios comprometen sus tokens en el staking, están bloqueados e inaccesibles, lo que restringe su capacidad para generar más rendimientos de otros protocolos de finanzas descentralizadas (DeFi) durante el período de bloqueo.

Además, los altos requisitos de entrada, incluidos los costos sustanciales asociados con la operación de un nodo y la complejidad involucrada en la configuración de un validador, desalientan a muchos usuarios a participar en el staking de PoS.

Aquí es donde entra en juego el staking líquido.

¿Qué es el staking líquido y qué son los derivados del staking líquido?

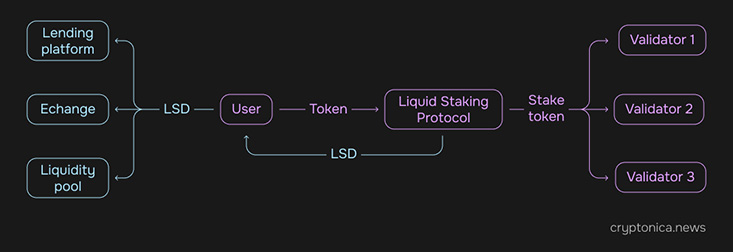

Al igual que el staking tradicional, el staking líquido implica que los usuarios bloqueen sus tokens en un contrato inteligente en la plataforma de staking líquido. La diferencia clave, sin embargo, radica en los pasos posteriores.

Una vez que los tokens están bloqueados, el proveedor de staking líquido los apuesta en nombre del titular del token. A cambio, el usuario recibe Liquid Staking Derivatives (LSD), una versión tokenizada de sus activos apostados. Estos derivados reflejan el valor de los tokens apostados y ofrecen la flexibilidad de ser negociados, vendidos o utilizados en otros protocolos DeFi, manteniendo así la liquidez para el usuario incluso cuando sus activos originales continúan apostando.

Por ejemplo, un usuario puede depositar ETH en el protocolo de staking Lido y recibir stETH (staking ETH) a cambio. Este stETH refleja su ETH apostado y se puede usar como cualquier otro token ERC-20. Por ejemplo, podría depositarse en una plataforma de préstamos como Aave para generar un rendimiento adicional. En esencia, el staking líquido mejora el modelo de staking tradicional al proporcionar liquidez a los tokens apostados, haciéndolos más versátiles y utilizables en diversas aplicaciones financieras.

¿Cómo funciona el staking líquido?

Si el concepto aún no está claro, tratemos de describir cómo se desarrolla el proceso en la práctica.

Los usuarios comienzan depositando sus tokens de criptomonedas en un servicio de staking líquido. Este servicio podría ser un contrato inteligente o una plataforma que se especialice en soluciones de staking líquido. Los protocolos de staking de líquidos más populares son Lido Finance, Rocket Pool, Frax y muchos más.

Al hacer staking de sus tokens, los usuarios reciben a cambio tokens derivados de staking líquido. Estos tokens representan los activos apostados, pero son líquidos y se pueden usar independientemente del capital apostado. La proporción de tokens derivados emitidos con respecto a los tokens apostados puede ser de 1:1 o variar según el mecanismo específico de la plataforma.

Los tokens derivados se pueden utilizar en varias aplicaciones DeFi:

- Compre o venda los tokens derivados en los intercambios.

- Utilízalos como garantía para pedir prestado en plataformas de préstamos DeFi.

- Proporcione liquidez a un grupo en un intercambio descentralizado y gane tarifas de transacción.

Si bien los tokens originales están bloqueados y en staking dentro de la red PoS, continúan ganando recompensas de staking. Estas recompensas aumentan el valor de los tokens derivados, que están vinculados a los activos apostados más las recompensas acumuladas.

Plataformas de staking líquido centralizadas frente a descentralizadas

Plataformas como Coinbase y Binance representan métodos centralizados para el staking líquido, en los que los usuarios entregan sus activos de criptomonedas a una entidad centralizada que asume el papel de custodio y operador de staking.

Estas plataformas centralizadas de staking líquido son convenientes para los usuarios que pueden no tener los conocimientos técnicos necesarios para participar en el staking líquido por sí mismos. Sin embargo, también conllevan riesgos de contraparte relacionados con la naturaleza centralizada de estas plataformas, como la posibilidad de insolvencia, mala gestión o problemas derivados de los cambios normativos.

Por el contrario, los protocolos de staking líquido descentralizados como Lido Finance y Rocket Pool eliminan los puntos únicos de fallo al permitir a los usuarios mantener el control sobre sus activos sin depender de intermediarios centralizados. Sin embargo, esta forma de staking requiere que los usuarios posean cierta experiencia técnica en web3, incluida la comprensión de los protocolos descentralizados y los contratos inteligentes. Además, los usuarios deben gestionar factores como las tarifas de gas, los riesgos inherentes a los contratos inteligentes y la congestión de la red que podrían afectar a sus actividades de staking.

¿Es seguro el staking líquido?

El staking líquido, aunque ofrece numerosos beneficios, también introduce varios riesgos que los participantes deben tener en cuenta. El principal riesgo asociado con el staking líquido es la posible desvinculación del valor de los derivados del valor de los tokens originales.

El problema con estos derivados es que no están vinculados algorítmicamente a los tokens originales. En cambio, se negocian libremente en el mercado y sus precios están determinados únicamente por la dinámica del mercado. Esto significa que en un mercado bajista o durante una crisis de liquidez, estos derivados podrían venderse por un precio significativamente menor que el de los tokens originales.

Por ejemplo, los derivados en el ecosistema Terra se desvincularon casi simultáneamente cuando el sistema colapsó, lo que resultó en pérdidas financieras sustanciales para los inversores.

Cuando se produce una desvinculación significativa, la consecuencia inmediata es prácticamente perder el acceso a los tokens originales. Incluso si uno pudiera intercambiar sus derivados por los activos en staking originales, el valor de estos activos probablemente habría disminuido significativamente, lo que supondría un grave riesgo que no suele existir con el staking tradicional.

Además, el staking líquido puede conducir inadvertidamente a la centralización. Los pools de liquidez, que acumulan grandes cantidades de tokens apostados, pueden delegar estos tokens a validadores específicos. Si dicho grupo crece lo suficiente, podría centralizar la gobernanza de la cadena de bloques y potencialmente tomar el control de ella.

Preguntas más frecuentes

¿Qué es el staking líquido?

El staking líquido es un mecanismo en las cadenas de bloques de Prueba de Participación (PoS) que permite a los titulares de criptomonedas apostar sus activos y recibir tokens líquidos a cambio.

¿En qué se diferencia el staking líquido del staking tradicional?

A diferencia del staking tradicional, en el que los activos en staking están bloqueados y son ilíquidos, el staking líquido proporciona a los titulares tokens derivados que son negociables y utilizables en otras actividades financieras.

¿Qué son los tokens derivados en el staking líquido?

Los tokens derivados en staking líquido son activos digitales emitidos a stakers que representan los activos stakeds originales más las recompensas acumuladas. Estos tokens pueden intercambiarse, utilizarse como garantía o utilizarse para participar en otras aplicaciones DeFi.

¿Qué sucede con mis tokens en staking originales cuando hago staking líquido?

Los tokens originales están bloqueados en un contrato de staking y se utilizan para asegurar la red, mientras que usted recibe tokens derivados que representan sus activos apostados y cualquier recompensa que ganen.

¿Está disponible el staking líquido para todas las criptomonedas?

El staking líquido está disponible principalmente para las criptomonedas que utilizan un mecanismo de consenso Prueba de Participación (PoS). No todas las criptomonedas PoS ofrecen opciones de staking líquido, pero se está volviendo más común a medida que crece el sector DeFi.